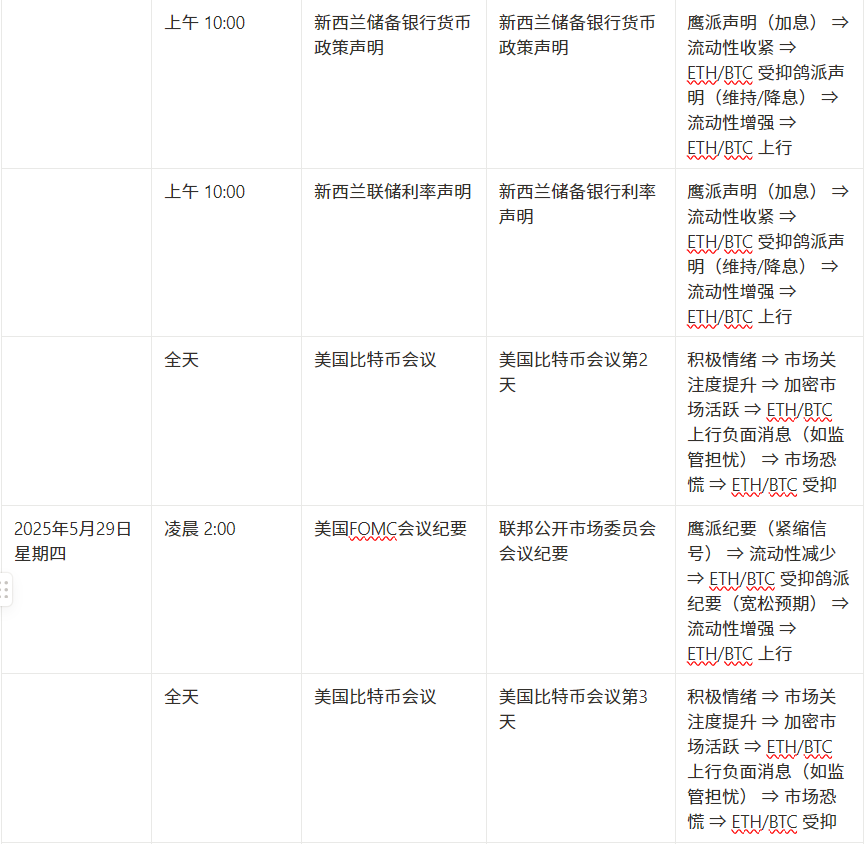

***市場の熱狂と潜在的なリスクが共存し、高値での震荡局面を迎える可能性***マクロ環境は温暖化傾向:信用格付けの調整や関税政策の変動などの要因が市場の変動を引き起こし、金価格が大幅に上昇しました。資金動能分析:ステーブルコインとETFへの資金が引き続き流入し、新たな買いが強いが、市場の避ける感情が増加しており、持続性はまだ観察が必要。価格とファンダメンタルが乖離している:ビットコイン価格が上昇し、資金流入、場外プレミアム、ETFのパフォーマンスが同時に温まっているが、調整リスクも上昇している。投資戦略の提案:防御的な戦略を優先し、ビットコインの10.3万ドル付近のサポートレベルに注目し、同時にイーサリアム/ビットコインやソラナ/ビットコインなどの取引ペアのトレンド変化にも注目してください。### 一、マクロおよび市場環境分析信用格付けの調整、関税政策の変動などの要因がアメリカ国債の利回りを押し上げ、アメリカ株式市場と暗号通貨市場に波動を引き起こしています。米国株式市場は調整に直面する可能性があり、テクノロジー株は圧力を受け、金融および防衛セクターは比較的耐久性を示す可能性があります;暗号通貨市場はサポートレベルに戻る可能性があり、米連邦準備制度が発信する政策シグナルに注意が必要です。財政刺激策と利下げの期待が米国株式市場と暗号通貨市場に好影響を与えるが、財政赤字の拡大やドルの国際的地位が直面する可能性のあるリスクにも警戒が必要である。もし連邦準備制度が緩和政策を採用し、ドルの覇権が安定しているなら、市場は引き続き上昇する見込みです。そうでなければ、ドル以外の資産の配分比率を増やす必要があるかもしれません。戦略提案:主流の暗号通貨を増やし、グローバルな資産配分構造を柔軟に調整する。! [マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的リスクを隠す](https://img-cdn.gateio.im/social/moments-e12837daaf98f6f40b1c172c49d80b44)### 第2章、資金の流れと主流コイン市場の構造分析**外部資金の流れ*** ETF資金:今週は280億ドルが流入し、流入量が大幅に増加しました* ステーブルコイン:今週は230億ドルの増発、1日あたり平均32.1億ドルの増発で、高い水準にあります**センチメントインジケーター*** アウトオブマーケットプレミアム:ステーブルコインのプレミアムが持続的に上昇! [マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的なリスクを隠す](https://img-cdn.gateio.im/social/moments-297dcbe3d4c5966029e7ca67f6e6191c)**ビットコイン(BTC)市場分析*** テクニカル面:市場は振動上昇範囲にあります* チェーン上のチップ分布:10.3万ドル以上のチップが強化される**イーサリアム(ETH)市場分析**ビットコインに対してパフォーマンスが劣っており、ETH/BTCの比率は横ばいを維持しており、資金は引き続きビットコインに流入しています。オンチェーンデータは、アクティブアドレスの数が増加していることを示しており、これは段階的な底打ちが完了した可能性を示唆しています。! [マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資本ブームは構造的なリスクを隠すことはできません](https://img-cdn.gateio.im/social/moments-59f55edfb99eda5c0ec163b6b73a0e4f)### マクロ経済の振り返り**信用格付調整が市場に与える影響の分析****バックグラウンド:**2025年5月16日、ある格付け機関がアメリカの信用格付けを最高ランクから1段階引き下げた。理由は、債務規模の急増(36兆ドル、GDPの122%)と利息支出の高騰(GDPの3%)である。これは2011年と2023年に続き、アメリカが三大格付け機関から最高評価を失ったことを意味する。格下げは関税および減税法案(予想される赤字増加は3.3兆ドル)と重なり、短期的に米国債市場のボラティリティを悪化させるだろう。**歴史の振り返り:*** 2011年:リスク回避の感情が米国債の需要を押し上げ、10年物の利回りが1.7%に低下。* 2023年:債券発行の増加が売圧を引き起こし、利回りは4.9%に上昇し、その後は振動。* 2025年:2023年と同様に、格下げや政策の不確実性が利回りを押し上げ(30年物が5%を超え)、短期的な売り圧力が続く。**供給サイド分析:*** 期限圧力が低い:5-6月の米国債の期限は主に短期国庫券(80%を占める)であり、4%の利回りが買いを引き寄せ、延長リスクは小さい。* 債券発行の圧力が大きい:新しい政策により債券発行規模が拡大し、供給が増加し、利回りがさらに上昇する可能性があります。**デマンドサイド分析:*** 短期:FRBの利下げ(25ベーシスポイントごとに約900億ドルの利息を節約可能)とバランスシートの縮小停止は、需要を刺激し、利回りを低下させる助けとなる。* 長期的には:米国債の需要はドルの覇権に依存しており、堅固な買いが確保されるようにドルの国際的地位を維持する必要がある。**株式市場と暗号通貨市場への影響****短期的な影響(2025年7月まで)****1. 株式市場*** 市場の変動が激化:信用格付けの調整がアメリカの財政持続可能性への懸念を強め、関税政策や減税法案の不確実性が重なり、リスク回避の感情が高まる可能性があります。債務上限の調整により米国債の供給が増加し、利回りが上昇(30年物は5%を突破)し、企業の資金調達コストが増加しています。* セクターの分化:圧力を受けるセクター:テクノロジー株と高評価の成長株は金利に敏感であり、利回りの上昇は評価を押し下げる可能性があります。消費財と小売業は関税の影響でコストが上昇し、圧力がかかるかもしれません。恩恵を受けるセクター:金融セクターは高金利環境の恩恵を受け、国防およびエネルギーセクターは政策支出の増加により強いパフォーマンスを示す可能性があります。* 政策シグナル:7月に米連邦準備制度が利下げやバランスシートの縮小停止のシグナルを出した場合、市場の圧力を和らげ、中小型株を特に刺激する可能性があります。**戦略の推奨事項:*** 高評価のテクノロジー株を減らし、金融、防衛、エネルギーセクターに注目する。* 政策シグナルに注目し、利下げ期待による反発の機会を捉える準備をする。* ボラティリティリスクをヘッジするために、防御的資産を配置する。**2. 暗号通貨市場*** 金利圧力:米国債の利回り上昇により無収益資産の魅力が低下し、資金は高利回り国債に流れる可能性があります。* 潜在的な好材料:もし連邦準備制度が利下げを示唆すれば、暗号市場は早期に反発する可能性があり、緩和期待がリスク資産に好影響を与える。分散型金融プロジェクトは避難需要により一部の資金を引き寄せるかもしれない。**戦略の推奨事項:*** 政策が緩和のシグナルを放つ場合、主要な暗号通貨またはDeFiトークンの追加購入を検討できます。長期的な影響(2025年以降)**1. 株式市場*** 財政政策の推進:減税と支出の増加は経済成長を刺激し、株式市場全体のパフォーマンスを好転させる。関税収入が赤字を効果的に相殺する場合、財政悪化への懸念は和らぎ、ブルマーケットの継続を支える。* 金利と評価:利下げは企業の資金調達コストを下げ、高成長セクターを活性化させる。しかし、赤字が持続的に拡大し、高金利が維持される場合、評価圧力が上昇の余地を制限する。* ドルの地位の影響:株式市場の長期的なパフォーマンスはドルの国際的な地位に依存しています。ドルの覇権が堅固であれば、外資の流入が株式市場を支えるでしょう;ドルの地位が揺らげば、資本の流出が市場を引きずる可能性があります。**2. 暗号通貨市場*** 緩和政策の好影響:もし利下げが継続し、バランスシート縮小を停止すれば、流動性の増加が暗号通貨の上昇を促し、2020-2021年の牛市に似た状況になるだろう。長期的には、ビットコインは15万ドルを突破する可能性がある。* 規制と採用:もし政策が暗号に友好的であれば、機関の採用を促進し、市場にプラスの影響を与える可能性があります。しかし、財政が悪化してドルへの信頼危機が生じた場合、暗号通貨は避難資産として資金が流入する可能性があります。* リスク要因:利下げが遅れる場合やドルの覇権が挑戦される場合、リスク選好の低下により暗号市場がより大きな変動を示す可能性があります。**戦略の推奨事項:*** 主流の暗号通貨を長期保有し、オンチェーンデータに注目してトレンドを判断する。* 潜在プロジェクトに分散投資し、単一資産リスクを回避します。* 米ドルの地位が揺らぐ場合、ヘッジとしてビットコインの配分を増やす。! [マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的なリスクを隠す](https://img-cdn.gateio.im/social/moments-0b37e75cf964041970241e7f85d75396)### ブロックチェーンデータ分析**1. 短期的な影響因子分析****1.1 ステーブルコインの資金流動**今週(5月16日から5月26日まで)、ステーブルコインの総量は2135.96億にわずかに増加し、発行量は23.4億で、前回と比較して明らかな回復を示しました。これは主に今週後半からのものです。総量に対して、23.4億は約1.1%の増加であり、明らかな回復に該当します。アルトコインにとっては、積極的な周辺変化です。発行の増加は、市場に投入するための「購入力」がより多く創出されることを意味します。**1.2 ETFフロー**今週、ビットコインETFに大規模な流入があり、280億ドルに達しました。これは機関投資家が再び強気になっていることを示しています。ETFが購入する可能性のあるビットコインの数は4月21日の週の33462枚を若干下回っていますが、前数週間よりも大幅に多く、実質的な買いが入っていることを示しています。価格の動向は資金の流れと良好に一致しています。! [マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資本ブームが構造的リスクを隠す](https://img-cdn.gateio.im/social/moments-d8db384c68e904e47b2a1a580d0c97bd)**1.3 OTCプレミアム**今週、主要なステーブルコインのオフショアプレミアムはわずかに回復し、100%水準に達しました。これは市場でのステーブルコインの需要が再度上昇していることを示しています。ステーブルコインのデータと合わせて、オンチェーンのパフォーマンスが楽観的であるだけでなく、オフショアの資金流入もわずかに回復傾向にあることがわかります。**1.4 機関投資家による購入**今回の上昇(4月14日から)で、ある機関が48045ビットコインを購入し、総額約454.69億ドルを費やしました。これにより、重要な資金の駆動チャネルとなりました。購入頻度は前期に比べて明らかに増加しています。現在、その機関のコストは69726ドルに上昇し、4月の安値に近づいています。その機関は市場に影響を与える重要な力となっており、関連データの監視を強化する必要があります。! [マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資本ブームは構造的なリスクを隠すことはできません](https://img-cdn.gateio.im/social/moments-45e44b0f0aaeb071d43033f5e695a835)**1.5 為替残高**このラウンドの上昇の後半、ビットコインとイーサリアムは引き続き取引所から引き出されており、投資家が売却を望んでいないことを示しています。特にイーサリアムは、急速に上昇した後(2500ドルまで)、資金が迅速に取引所から撤退し、強い「ロックアップ意図」を示し、投資家が信頼を再構築して後半の上昇を支えています。しかし、現在の残高の減少速度は鈍化しており、取引所の流動性が引き続き圧迫されるかどうかを注意深く監視する必要があります。**2. 中期的な影響要因分析****2.1 保有者アドレスの保有割合とURPD**今週の保有コインアドレスの保有比率は大きな変化がなく、100-1000枚を保有するアドレスも引き続き明らかな増加は見られなかった。URPDは比較的健康な柱状構造を示している。これら二つのデータは異常な信号を示していない。総合的に見て、今週の資金面とオンチェーンデータは良好で、価格の動向もスムーズで、全体的には依然として強気の状態と定義できます(来週破壊的な調整が起きない限り)。たとえ来週調整があったとしても、調整幅を予測するべきではありません。! [マーケットウォッチウィークリー:マクロの混乱はボラティリティを悪化させ、資本ブームは構造的なリスクを隠すことはできません](https://img-cdn.gateio.im/social/moments-bf44396b9269143b0090c663932ae466)! [マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的リスクを隠す](https://img-cdn.gateio.im/social/moments-2943ca41b843de8fede765bcaac0c2d1)![

市場の熱波とリスクが共存する中、ビットコインは10.3万ドルのサポートテストを迎える可能性がある

市場の熱狂と潜在的なリスクが共存し、高値での震荡局面を迎える可能性

マクロ環境は温暖化傾向:信用格付けの調整や関税政策の変動などの要因が市場の変動を引き起こし、金価格が大幅に上昇しました。

資金動能分析:ステーブルコインとETFへの資金が引き続き流入し、新たな買いが強いが、市場の避ける感情が増加しており、持続性はまだ観察が必要。

価格とファンダメンタルが乖離している:ビットコイン価格が上昇し、資金流入、場外プレミアム、ETFのパフォーマンスが同時に温まっているが、調整リスクも上昇している。

投資戦略の提案:防御的な戦略を優先し、ビットコインの10.3万ドル付近のサポートレベルに注目し、同時にイーサリアム/ビットコインやソラナ/ビットコインなどの取引ペアのトレンド変化にも注目してください。

一、マクロおよび市場環境分析

信用格付けの調整、関税政策の変動などの要因がアメリカ国債の利回りを押し上げ、アメリカ株式市場と暗号通貨市場に波動を引き起こしています。

米国株式市場は調整に直面する可能性があり、テクノロジー株は圧力を受け、金融および防衛セクターは比較的耐久性を示す可能性があります;暗号通貨市場はサポートレベルに戻る可能性があり、米連邦準備制度が発信する政策シグナルに注意が必要です。

財政刺激策と利下げの期待が米国株式市場と暗号通貨市場に好影響を与えるが、財政赤字の拡大やドルの国際的地位が直面する可能性のあるリスクにも警戒が必要である。

もし連邦準備制度が緩和政策を採用し、ドルの覇権が安定しているなら、市場は引き続き上昇する見込みです。そうでなければ、ドル以外の資産の配分比率を増やす必要があるかもしれません。

戦略提案:主流の暗号通貨を増やし、グローバルな資産配分構造を柔軟に調整する。

! マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的リスクを隠す

第2章、資金の流れと主流コイン市場の構造分析

外部資金の流れ

センチメントインジケーター

! マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的なリスクを隠す

ビットコイン(BTC)市場分析

イーサリアム(ETH)市場分析

ビットコインに対してパフォーマンスが劣っており、ETH/BTCの比率は横ばいを維持しており、資金は引き続きビットコインに流入しています。

オンチェーンデータは、アクティブアドレスの数が増加していることを示しており、これは段階的な底打ちが完了した可能性を示唆しています。

! マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資本ブームは構造的なリスクを隠すことはできません

マクロ経済の振り返り

信用格付調整が市場に与える影響の分析

バックグラウンド:

2025年5月16日、ある格付け機関がアメリカの信用格付けを最高ランクから1段階引き下げた。理由は、債務規模の急増(36兆ドル、GDPの122%)と利息支出の高騰(GDPの3%)である。これは2011年と2023年に続き、アメリカが三大格付け機関から最高評価を失ったことを意味する。格下げは関税および減税法案(予想される赤字増加は3.3兆ドル)と重なり、短期的に米国債市場のボラティリティを悪化させるだろう。

歴史の振り返り:

供給サイド分析:

デマンドサイド分析:

株式市場と暗号通貨市場への影響

短期的な影響(2025年7月まで)

1. 株式市場

圧力を受けるセクター:テクノロジー株と高評価の成長株は金利に敏感であり、利回りの上昇は評価を押し下げる可能性があります。消費財と小売業は関税の影響でコストが上昇し、圧力がかかるかもしれません。

恩恵を受けるセクター:金融セクターは高金利環境の恩恵を受け、国防およびエネルギーセクターは政策支出の増加により強いパフォーマンスを示す可能性があります。

戦略の推奨事項:

2. 暗号通貨市場

戦略の推奨事項:

長期的な影響(2025年以降)

1. 株式市場

2. 暗号通貨市場

戦略の推奨事項:

! マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的なリスクを隠す

ブロックチェーンデータ分析

1. 短期的な影響因子分析

1.1 ステーブルコインの資金流動

今週(5月16日から5月26日まで)、ステーブルコインの総量は2135.96億にわずかに増加し、発行量は23.4億で、前回と比較して明らかな回復を示しました。これは主に今週後半からのものです。総量に対して、23.4億は約1.1%の増加であり、明らかな回復に該当します。アルトコインにとっては、積極的な周辺変化です。発行の増加は、市場に投入するための「購入力」がより多く創出されることを意味します。

1.2 ETFフロー

今週、ビットコインETFに大規模な流入があり、280億ドルに達しました。これは機関投資家が再び強気になっていることを示しています。ETFが購入する可能性のあるビットコインの数は4月21日の週の33462枚を若干下回っていますが、前数週間よりも大幅に多く、実質的な買いが入っていることを示しています。価格の動向は資金の流れと良好に一致しています。

! マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資本ブームが構造的リスクを隠す

1.3 OTCプレミアム

今週、主要なステーブルコインのオフショアプレミアムはわずかに回復し、100%水準に達しました。これは市場でのステーブルコインの需要が再度上昇していることを示しています。ステーブルコインのデータと合わせて、オンチェーンのパフォーマンスが楽観的であるだけでなく、オフショアの資金流入もわずかに回復傾向にあることがわかります。

1.4 機関投資家による購入

今回の上昇(4月14日から)で、ある機関が48045ビットコインを購入し、総額約454.69億ドルを費やしました。これにより、重要な資金の駆動チャネルとなりました。購入頻度は前期に比べて明らかに増加しています。現在、その機関のコストは69726ドルに上昇し、4月の安値に近づいています。その機関は市場に影響を与える重要な力となっており、関連データの監視を強化する必要があります。

! マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資本ブームは構造的なリスクを隠すことはできません

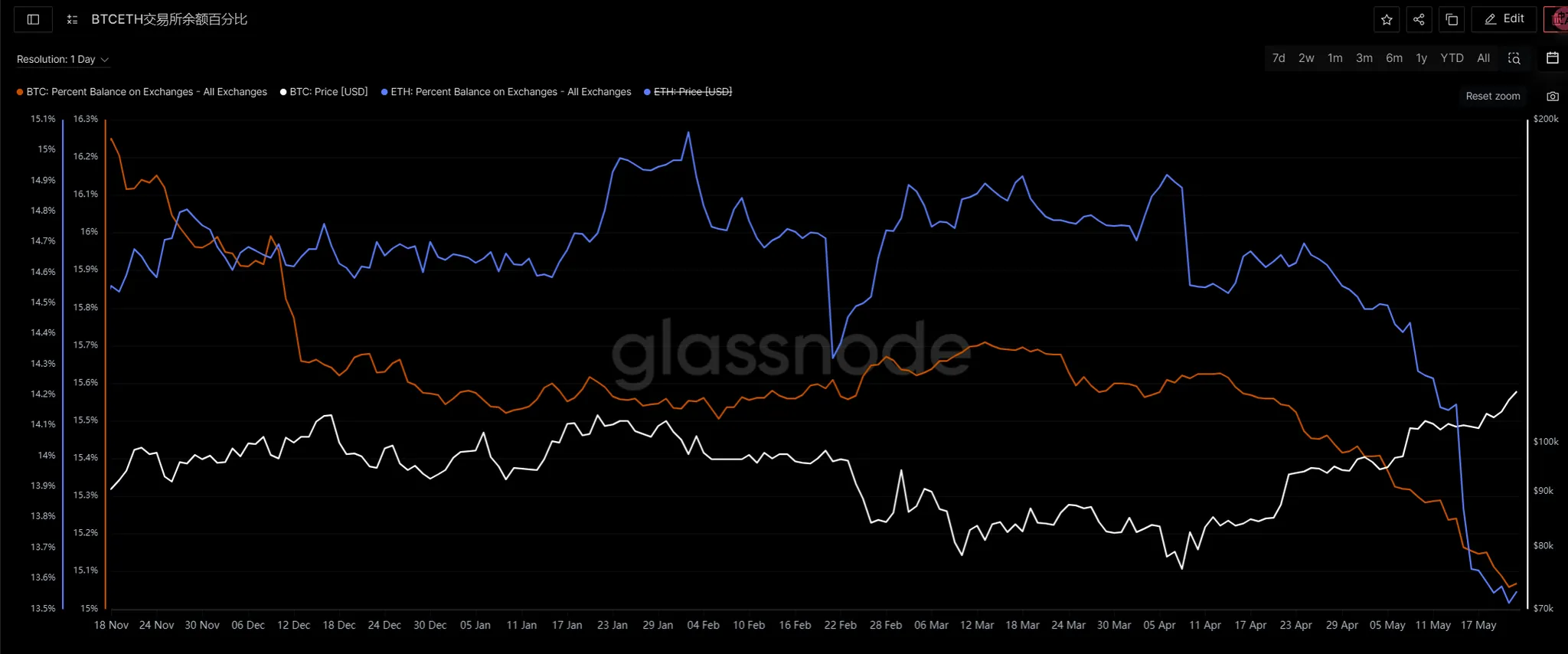

1.5 為替残高

このラウンドの上昇の後半、ビットコインとイーサリアムは引き続き取引所から引き出されており、投資家が売却を望んでいないことを示しています。特にイーサリアムは、急速に上昇した後(2500ドルまで)、資金が迅速に取引所から撤退し、強い「ロックアップ意図」を示し、投資家が信頼を再構築して後半の上昇を支えています。しかし、現在の残高の減少速度は鈍化しており、取引所の流動性が引き続き圧迫されるかどうかを注意深く監視する必要があります。

2. 中期的な影響要因分析

2.1 保有者アドレスの保有割合とURPD

今週の保有コインアドレスの保有比率は大きな変化がなく、100-1000枚を保有するアドレスも引き続き明らかな増加は見られなかった。URPDは比較的健康な柱状構造を示している。これら二つのデータは異常な信号を示していない。

総合的に見て、今週の資金面とオンチェーンデータは良好で、価格の動向もスムーズで、全体的には依然として強気の状態と定義できます(来週破壊的な調整が起きない限り)。たとえ来週調整があったとしても、調整幅を予測するべきではありません。

! マーケットウォッチウィークリー:マクロの混乱はボラティリティを悪化させ、資本ブームは構造的なリスクを隠すことはできません

! マーケットウォッチウィークリー:マクロの混乱がボラティリティを悪化させ、資金調達ブームが構造的リスクを隠す

![